[편집자註] 이 기사는 2024년 4월 30일 14:44

프리미엄 컨버전스 미디어

|

신세계그룹이 SSG닷컴에 투자한 사모펀드(PEF)와 풋옵션(특정 가격에 주식을 팔 권리) 행사 여부를 놓고 갈등을 빚자 제2의 교보생명 풋옵션 분쟁 또는 SK스퀘어의 11번가 콜옵션 포기 사례가 발생하는 것 아니냐는 관측이 나온다.

|

30일 투자은행(IB) 업계에 따르면 이마트와 신세계는 SSG닷컴 재무적투자자(FI)인 어피너티에쿼티파트너스·BRV캐피탈과 풋옵션 요건을 놓고 협상을 진행하고 있지만 결론을 내지 못하고 있다. 풋옵션 행사 예정 기간은 5월1일부터 2027년 4월까지다. 업계 관계자는 “아직 3년이라는 기간이 남아있고 신창재 교보생명 회장과의 분쟁 사례도 있어 어피너티가 바로 풋옵션을 행사하기 보다 신세계그룹과 협의를 이어갈 것”이라고 말했다.

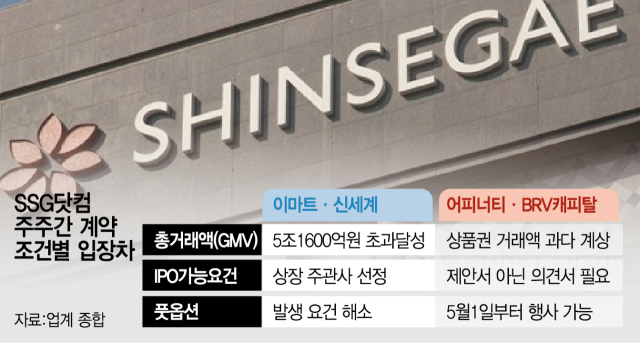

양측은 현재 풋옵션 효력에 대한 인식 자체가 다르다. 신세계 측은 SSG닷컴의 2022년 총거래액이 5조7000억 원을 넘기며 요건을 충족해 FI가 풋옵션을 행사할 수 없다고 보는 반면 어피너티는 SSG닷컴 총거래액에 상품권 거래액이 포함돼 과다 계상됐다는 입장이다.

어피니티·BRV는 지난 2018년 신세계그룹과 투자 약정을 맺고 2019년 7000억 원, 2022년 3000억 원 등 총 1조 원을 투자해 SSG닷컴 지분을 15%씩 확보했다. 양측은 SSG닷컴이 2023년까지 총거래액(GMV) 5조1600억 원을 넘기지 못하거나 복수의 IB로부터 기업공개(IPO)를 할 준비가 됐다는 의견을 받지 못하면 FI가 보유주식 전량을 신세계 측에 매수해 달라고 청구할 수 있다는 내용의 풋옵션 계약을 맺었다.

어피너티측은 실적 부진과 시장 악화로 SSG닷컴의 기업공개(IPO)가 미뤄지자 투자금을 조기 회수하는 쪽으로 방향을 잡았다. 만약 어피너티가 풋옵션을 발동하면 신세계그룹은 약 1조 원을 지급해야 한다. 주주간 계약서에는 매매대금을 지급 받지 못하면 대주주 및 인수인이 소유한 주식 전부를 매도할 것을 청구(드래그얼롱) 할 수 있다는 내용도 명시돼 법정 공방이 불가피하다.

신세계그룹은 현재 1조 원의 자금을 마련하기가 녹록지 않다. 스타벅스의 소수 지분 매각도 거론되나 FI들은 소수 지분에 투자할 생각은 크지 않은 것으로 전해졌다. 어피너티측은 전향적으로 주식 등 다양한 방법을 제시해 달라고 요청했으나 신세계측은 뚜렷한 반응을 보이지 않은 것으로 알려졌다.

특히 어피너티는 신창재 교보생명 회장과 풋옵션 행사 가격을 두고 6년째 분쟁을 벌이고 있다. 어피너티에쿼티파트너스·IMM PE·베어링PEA(현 EQT파트너스)·싱가포르투자청(GIC) 등은 지난 2012년 어피너티컨소시엄을 구성해 대우인터내셔널로부터 교보생명 지분 24.01%를 주당 24만5000원으로 총 1조2054억 원에 인수했다. 컨소시엄은 교보생명 상장이 지연되자 2018년 주당 40만9912원(총 2조122억원)에 풋옵션을 행사했으나, 신 회장 측은 터무니 없이 높은 가격이라며 이를 거부해 국제 중재판정부(ICC)에서 법적 공방을 벌이고 있다.

이 외에도 SK스퀘어는 지난해 11월 11번가의 IPO 추진이 힘들어지자 콜옵션(정해진 가격에 살 권리) 행사를 포기해 화제가 됐다. 11번가 매각도 지지부진한 상태여서 5000억 원을 투입한 FI(H&Q코리아 컨소시엄)들은 회수에 어려움을 겪는 실정이다. IB업계 관계자는 “e커머스 시장이 알리·테무의 확장까지 겹쳐 어려운 상황"이라며 "잇따라 갈등이 벌어지면서 더 이상 국내 대기업과 FI간 협력관계가 지속되기 쉽지 않게 됐다”고 설명했다.

![학폭의혹 김유진PD·강승현 '사실을 떠나' 사과or반박, 모두 '후폭풍' [SE★이슈]](https://img.sedaily.com/Web/Level/2020/04/1Z1L47NQVD_GL_119686_m.jpeg)

![[SE★현장] 최강희X김지영X유인영 '굿캐스팅'? 아니죠 "레전드 캐스팅입니다"(종합)](https://img.sedaily.com/Web/Level/2020/04/1Z1KOPGULE_GL_119657_m.jpeg)

![[Mr.쓴샤인]'본 어게인'이 '본 어게인' 해야 할 것 같은데](https://img.sedaily.com/Web/Level/2020/04/1Z1K929W93_GL_119628_m.jpg)

![[SE★현장]'K-밥 스타' 김숙X이영자 "다이어트에 지친 아이돌, 우리에게 오라"(종합)](https://img.sedaily.com/Web/Level/2020/04/1Z1K8NFPJQ_GL_119626_m.jpeg)

!["6만6천원에 모십니다" 은퇴 번복 박유천, 팬클럽 가입비·화보집 논란[SE★이슈]](https://img.sedaily.com/Web/Level/2020/04/1Z1K89DCS9_GL_119627_m.jpeg)

![[SE★VIEW]'더 킹-영원의 군주' 출발은 약했다…'김은숙의 힘' 입증할까](https://img.sedaily.com/Web/Level/2020/04/1Z1JSH2I25_GL_119582_m.jpg)

![[SE★현장]'본 어게인' 진세연 "대본 아니라 소설 읽는 느낌, 너무 재미있었다"](https://img.sedaily.com/Web/Level/2020/04/1Z1JSG1C28_GL_119585_m.jpeg)

!["가방사주면 애인해줘?" 언제적 이야기…'부부의 세계' 폭행·성성품화 논란 [SE★이슈]](https://img.sedaily.com/Web/Level/2020/04/1Z1JR617X9_GL_119571_m.jpg)