|

배우자와 자녀에게 주식을 증여하고 이를 2년 내 처분하면 증여 시점이 아닌 최초 취득가액을 기준으로 양도소득세가 부과된다. 당초 정부는 해당 기간을 1년으로 하기로 했지만 국회 논의 과정에서 2년으로 늘어났다. 증여를 통한 절세 꼼수를 막겠다는 것으로 주식의 단기 처분 시 납부해야 할 세금이 크게 늘어날 것으로 전망된다.

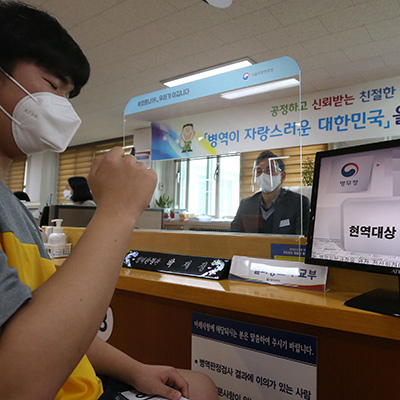

26일 기획재정부에 따르면 국회 기획재정위원회 조세소위원회는 최근 양도소득세 이월 과세 적용 대상 주식 기준을 ‘양도일 전 1년 이내 증여받은 주식’에서 2년 이내로 수정하기로 했다. 양도세 이월 과세란 배우자나 직계존비속이 물려받은 자산을 팔 경우 증여자가 처음 자산을 취득할 때의 가격을 기준으로 양도차익을 계산해 과세하는 것을 의미한다.

양도세 이월 과세 문제는 해외 투자자들에게 큰 이슈다. A 씨의 경우 2020년 초 주당 평균 매입단가 약 30달러(약 3만 7000원)에 샀던 테슬라 주식 500주가 최근 주당 약 340달러로 치솟고 원·달러 환율도 오르자 이 주식을 팔아 현금화하기로 했다. 하지만 거액의 양도소득세가 걸림돌이었다. 기본공제 250만 원을 빼도 양도세만 4790만 원가량을 내야 하기 때문이다. A 씨는 주식을 배우자에게 증여한 뒤 즉시 매도하면 양도세가 발생하지 않는다는 말을 듣고 아내에게 테슬라 주식 전부를 넘겼다. 이 경우 주식 매도 시 2억 원을 훌쩍 웃도는 차익을 고스란히 손에 쥘 수 있기 때문이다.

해외 주식 양도소득세율이 22%에 달하고 A 씨에게 수억 원대의 소득이 생겼음에도 그가 양도세 대상이 되지 않는 것은 현재 이월 과세 대상 자산에 주식이 포함되지 않기 때문이다. A 씨 배우자가 주식을 건네받은 뒤 바로 팔아 치우면 취득가액(증여 시점) 기준으로 따질 경우 차익이 크지 않다. 지금까지 이 같은 허점을 노린 이들이 적지 않았다.

|

정부가 7월 세법개정안에 양도세 이월 과세 대상에 주식을 포함했고 이번에 국회 논의 과정에서 기간이 늘어난 것은 이 때문이다. 기재부의 한 고위 관계자는 “논의 과정에서 1년이 (조세 회피 방지라는 정책 효과를 담보하기에는) 충분하지 않다는 지적에 정부 역시 충분하다고 답하기는 어려운 측면이 있었다”며 “2년이 적당해 보인다”고 말했다.

다만 투자자들의 불만은 커질 것으로 보인다. 해외 주식에 투자하는 ‘서학개미’ 입장에서는 2년은 지나야 세금을 피해 투자 수익을 현금화할 수 있기 때문이다.

![[단독]정부·야당, 주식 양도세 이월과세 적용 기간 1→2년 늘린다](https://newsimg.sedaily.com/2024/11/27/2DH09A5Y7A_1.jpg)

![[단독]정부·야당, 주식 양도세 이월과세 적용 기간 1→2년 늘린다](https://newsimg.sedaily.com/2024/11/27/2DH09A5Y7A_2.jpg)

![학폭의혹 김유진PD·강승현 '사실을 떠나' 사과or반박, 모두 '후폭풍' [SE★이슈]](https://img.sedaily.com/Web/Level/2020/04/1Z1L47NQVD_GL_119686_m.jpeg)

![[SE★현장] 최강희X김지영X유인영 '굿캐스팅'? 아니죠 "레전드 캐스팅입니다"(종합)](https://img.sedaily.com/Web/Level/2020/04/1Z1KOPGULE_GL_119657_m.jpeg)

![[Mr.쓴샤인]'본 어게인'이 '본 어게인' 해야 할 것 같은데](https://img.sedaily.com/Web/Level/2020/04/1Z1K929W93_GL_119628_m.jpg)

![[SE★현장]'K-밥 스타' 김숙X이영자 "다이어트에 지친 아이돌, 우리에게 오라"(종합)](https://img.sedaily.com/Web/Level/2020/04/1Z1K8NFPJQ_GL_119626_m.jpeg)

!["6만6천원에 모십니다" 은퇴 번복 박유천, 팬클럽 가입비·화보집 논란[SE★이슈]](https://img.sedaily.com/Web/Level/2020/04/1Z1K89DCS9_GL_119627_m.jpeg)

![[SE★VIEW]'더 킹-영원의 군주' 출발은 약했다…'김은숙의 힘' 입증할까](https://img.sedaily.com/Web/Level/2020/04/1Z1JSH2I25_GL_119582_m.jpg)

![[SE★현장]'본 어게인' 진세연 "대본 아니라 소설 읽는 느낌, 너무 재미있었다"](https://img.sedaily.com/Web/Level/2020/04/1Z1JSG1C28_GL_119585_m.jpeg)

!["가방사주면 애인해줘?" 언제적 이야기…'부부의 세계' 폭행·성성품화 논란 [SE★이슈]](https://img.sedaily.com/Web/Level/2020/04/1Z1JR617X9_GL_119571_m.jpg)