|

신세계(004170)그룹이 SSG닷컴 재무적투자자(FI)와 맺었던 1조 원 투자금에 대한 풋옵션(특정 가격에 주식을 팔 권리) 효력을 소멸시키며 분쟁을 해소한 가운데 FI 중 한 곳인 어피너티에쿼티파트너스가 이 조건을 기반으로 인수금융 만기 연장에 나선다.

17일 투자은행(IB) 업계에 따르면 글로벌 사모펀드(PEF) 어피너티는 이달 말 SSG닷컴에 대한 인수금융 만료를 앞두고 KB증권·미래에셋증권 등 대주단과 만기 연장 협상에 돌입했다. 어피너티는 BRV캐피탈과 함께 2019년과 2022년 두 차례에 걸쳐 SSG닷컴에 각각 5000억 원씩, 총 1조 원을 투자한 바 있다. 그러면서 양 사가 지분을 총 30% 확보했다.

당시 FI들은 전체 투자금 중 절반 가량을 인수금융으로 조달한 것으로 전해졌다. 다만 BRV캐피탈은 어피너티와 달리 한국투자증권 등을 통해 인수금융을 조달했는데 이 대출은 만기가 아직 남아 있어 연장 협상은 어피너티 측만 진행하고 있다.

앞서 이달 초 신세계그룹은 FI가 가진 SSG닷컴 지분 전량을 연말까지 제3자에 되팔아주는 방식으로 투자금 1조 원을 돌려주겠다고 합의했다. 신세계 측은 최초 투자금에 더해 이자 명목 등으로 약 1500억 원을 추가 지급할 것으로도 알려졌다. 만약 신규 투자자 모집에 실패하면 이마트(139480)와 신세계백화점이 나눠서 FI 지분을 인수해준다는 방침이어서 양측의 분쟁 가능성은 사그라든 모양새다.

어피너티 측 대주단도 이 같은 양측의 합의 조건을 바탕으로 인수금융 만기를 6개월 가량 연장해주는 데 큰 틀의 합의를 마친 것으로 전해졌다. 다만 조건은 이전 대비 다소 까다롭게 재구성한다는 방침이다. 신세계 측이 새 FI를 찾겠다고 했지만 이 같은 계획이 기한 내 실현될지 확신하기 어렵다는 평가가 반영됐다.

IB 업계의 한 관계자는 “대주단은 먼저 기준 금리 상승분을 반영해 대출금리를 조정할 것으로 보인다”면서 “신세계 측의 새 FI 모집이 늦어지거나 다시 계획이 변경될 것을 대비해 보다 엄격해진 담보인정비율(LTV) 테스트 조항 등을 삽입하려 하고 있다”고 말했다.

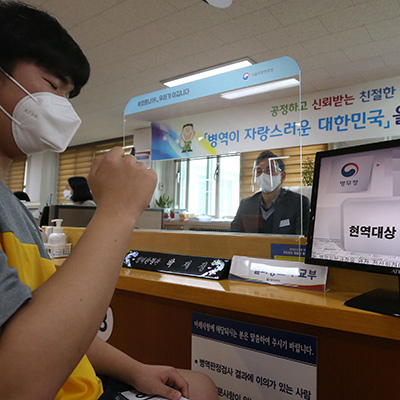

![어피너티, SSG닷컴 인수금융 이달 만료…리파이낸싱 추진[시그널]](https://newsimg.sedaily.com/2024/06/18/2DAIH3VPAU_1.jpg)

![학폭의혹 김유진PD·강승현 '사실을 떠나' 사과or반박, 모두 '후폭풍' [SE★이슈]](https://img.sedaily.com/Web/Level/2020/04/1Z1L47NQVD_GL_119686_m.jpeg)

![[SE★현장] 최강희X김지영X유인영 '굿캐스팅'? 아니죠 "레전드 캐스팅입니다"(종합)](https://img.sedaily.com/Web/Level/2020/04/1Z1KOPGULE_GL_119657_m.jpeg)

![[Mr.쓴샤인]'본 어게인'이 '본 어게인' 해야 할 것 같은데](https://img.sedaily.com/Web/Level/2020/04/1Z1K929W93_GL_119628_m.jpg)

![[SE★현장]'K-밥 스타' 김숙X이영자 "다이어트에 지친 아이돌, 우리에게 오라"(종합)](https://img.sedaily.com/Web/Level/2020/04/1Z1K8NFPJQ_GL_119626_m.jpeg)

!["6만6천원에 모십니다" 은퇴 번복 박유천, 팬클럽 가입비·화보집 논란[SE★이슈]](https://img.sedaily.com/Web/Level/2020/04/1Z1K89DCS9_GL_119627_m.jpeg)

![[SE★VIEW]'더 킹-영원의 군주' 출발은 약했다…'김은숙의 힘' 입증할까](https://img.sedaily.com/Web/Level/2020/04/1Z1JSH2I25_GL_119582_m.jpg)

![[SE★현장]'본 어게인' 진세연 "대본 아니라 소설 읽는 느낌, 너무 재미있었다"](https://img.sedaily.com/Web/Level/2020/04/1Z1JSG1C28_GL_119585_m.jpeg)

!["가방사주면 애인해줘?" 언제적 이야기…'부부의 세계' 폭행·성성품화 논란 [SE★이슈]](https://img.sedaily.com/Web/Level/2020/04/1Z1JR617X9_GL_119571_m.jpg)