|

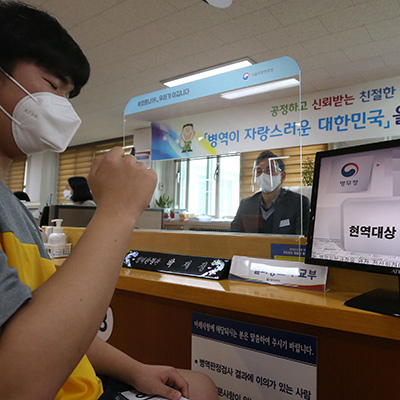

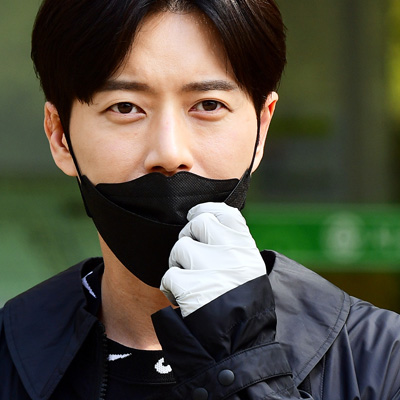

코스피 상장을 추진하는 외식 프랜차이즈 기업 더본코리아가 공모주 청약에서 60만 명이 넘는 투자자들을 끌어당기며 흥행에 성공했다. 주문액의 절반을 미리 납입하는 청약증거금만 총 11조 8238억 원에 달했다. 최근 상장한 새내기주들이 줄줄이 주가 부진을 면치 못하고 있지만 백종원 더본코리아 대표의 높은 인지도가 청약 흥행에 도움을 줬다는 평가다.

29일 상장 주관사인 한국투자증권과 NH투자증권(005940)에 따르면 전날부터 이틀간 진행된 일반 투자자 대상 더본코리아 공모주 청약 건수는 총 67만 3421건으로 잠정 집계됐다. 청약 경쟁률은 한국투자증권(배정 물량 54만 주) 785대1, NH투자증권(36만 주) 754대1이었다. 앞서 더본코리아는 공모 물량 300만 주(1020억 원) 중 우리사주조합 실권주를 포함해 90만 주를 일반 투자자들에게 배정했다.

최소 단위(10주) 이상 청약한 투자자들에게 공모주를 똑같이 나눠주는 균등 배정 방식의 경우 일부 투자자들에게 ‘빈손 청약(균등 배정 방식으로 단 1주도 받지 못함)’이 발생할 정도로 경쟁이 치열했다. 한국투자증권과 NH투자증권의 균등 배정 주식 수는 각각 0.66주, 0.68주였다. 약 60~70%의 확률로 1주를 받을 수 있다는 의미다.

|

반면 더본코리아와 청약 일정이 겹친 바이오 기업 토모큐브는 경쟁률 40대1이라는 성적으로 청약을 마감했다. 청약 건수는 7만 6947건, 청약증거금은 1600억 원으로 집계됐다. 균등 배정 주식 수는 3.25주다.

토모큐브는 앞서 기관투자가 대상 수요예측에서 공모가를 희망 가격 범위(밴드, 1만 900~1만 3400원) 상단을 초과해 결정할 정도로 인기가 좋았지만 정작 개인투자자들에게는 외면을 받은 것이다. 최근 상장한 에이치엔에스하이텍(044990)·클로봇(466100) 등의 상장일 주가가 공모가보다 떨어지는 등 새내기주의 연이은 주가 부진이 공모주 투자심리에 악영향을 준 것으로 보인다. 웨이비스(289930)·씨메스(475400)·한켐(457370) 등도 상장 일주일이 지나지 않은 시점에 주가가 공모가를 하회하고 있다.

이에 더본코리아의 상장일 주가 향방에 관심이 모인다. 더본코리아는 다음 달 6일 코스피 시장에 상장한다. 코스피 종목으로는 8월 전진건설로봇 이후 약 석 달 만이다. 투자은행(IB) 업계 관계자는 “밴드 상단을 초과해 공모가를 정한 종목들이 증시 입성 직후 주가가 급락하는 현상이 빈번해지고 있다”며 “더본코리아의 주가가 안정적으로 우상향할 경우 투자심리 개선에도 긍정적일 것”이라고 말했다.

김남균 기자

김남균 기자![더본 공모주 67만명 몰려…증거금만 11.8조[시그널]](https://newsimg.sedaily.com/2024/10/29/2DFRA3ZDN2_2.jpg)

![더본 공모주 67만명 몰려…증거금만 11.8조[시그널]](https://newsimg.sedaily.com/2024/10/29/2DFRA3ZDN2_3.jpg)

![학폭의혹 김유진PD·강승현 '사실을 떠나' 사과or반박, 모두 '후폭풍' [SE★이슈]](https://img.sedaily.com/Web/Level/2020/04/1Z1L47NQVD_GL_119686_m.jpeg)

![[SE★현장] 최강희X김지영X유인영 '굿캐스팅'? 아니죠 "레전드 캐스팅입니다"(종합)](https://img.sedaily.com/Web/Level/2020/04/1Z1KOPGULE_GL_119657_m.jpeg)

![[Mr.쓴샤인]'본 어게인'이 '본 어게인' 해야 할 것 같은데](https://img.sedaily.com/Web/Level/2020/04/1Z1K929W93_GL_119628_m.jpg)

![[SE★현장]'K-밥 스타' 김숙X이영자 "다이어트에 지친 아이돌, 우리에게 오라"(종합)](https://img.sedaily.com/Web/Level/2020/04/1Z1K8NFPJQ_GL_119626_m.jpeg)

!["6만6천원에 모십니다" 은퇴 번복 박유천, 팬클럽 가입비·화보집 논란[SE★이슈]](https://img.sedaily.com/Web/Level/2020/04/1Z1K89DCS9_GL_119627_m.jpeg)

![[SE★VIEW]'더 킹-영원의 군주' 출발은 약했다…'김은숙의 힘' 입증할까](https://img.sedaily.com/Web/Level/2020/04/1Z1JSH2I25_GL_119582_m.jpg)

![[SE★현장]'본 어게인' 진세연 "대본 아니라 소설 읽는 느낌, 너무 재미있었다"](https://img.sedaily.com/Web/Level/2020/04/1Z1JSG1C28_GL_119585_m.jpeg)

!["가방사주면 애인해줘?" 언제적 이야기…'부부의 세계' 폭행·성성품화 논란 [SE★이슈]](https://img.sedaily.com/Web/Level/2020/04/1Z1JR617X9_GL_119571_m.jpg)