|

기한이익상실(EOD) 사유가 발생한 롯데케미칼(011170)의 14개 공모 회사채에 대한 재무 특약이 19일 조정됐다. 2조450억 원 규모에 달하는 자금을 조기 상환할 위기에 처했던 롯데케미칼은 한숨을 돌리게 됐다.

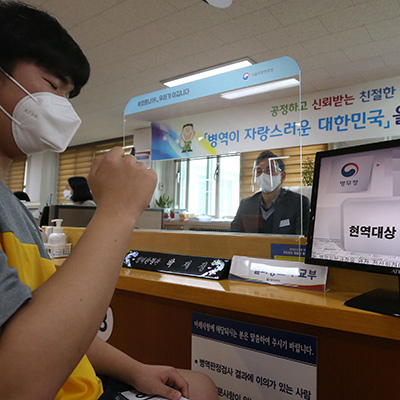

롯데케미칼은 이날 잠실 롯데월드타워에서 14개 각 회사채에 대한 사채권자 집회를 열어 특약 조정을 모두 가결했다고 밝혔다. 롯데케미칼이 2013년 9월부터 지난해 3월까지 발행한 이들 회사채에는 '3개년 누적 평균 이자비용 대비 상각전영업이익(EBITDA)이 5배 이상으로 유지돼야 한다' 특약 조항이 달렸다. 하지만 중국발 공급 과잉과 글로벌 수요 둔화로 업황이 악화되면서 문제가 발생했다. 롯데케미칼은 2022년 7626억 원, 2023년 3477억 원의 영업손실을 낸 데 이어 올해도 3분기까지 누적 6600억 원의 적자를 냈다. 결국 올해 3분기 말 기준으로 이자비용 대비 EBITDA 배율이 4.3배으로 떨어지면서 EOD 사유가 발생했다. 채권자가 채무자에게 빌려준 대출금을 만기 전 회수할 권리가 생긴 것이다.

이에 롯데케미칼은 지난달 27일 즉각 사채권자집회를 공고하고 협의를 진행했다. 이 과정에서 롯데그룹은 채권자를 설득하기 위해 롯데케미칼 회사채 담보로 시가 6조원 규모의 그룹 핵심 자산인 잠실 롯데월드타워를 제공하는 결정을 내리기도 했다. 이날 채권자들이 모두 해당 특약을 삭제하는 데 동의하면서 롯데케미칼은 2조 원이 넘어서는 대출금을 조기 상환할 위기를 넘기게 됐다.

롯데케미칼은 "10월 기준 보유예금 2조 원을 포함해 가용 유동성 자금 총 4조 원을 확보해 안정적 유동성을 보유하고 있다"며 "대규모 현금 유출이 수반되는 신규 및 경상 투자는 계획 조정을 통해 현금흐름을 개선 중"이라고 밝혔다. 롯데케미칼은 에셋라이트(자산 경량화) 전략 방향에 따라 말레이시아 합성고무 생산법인 LUSR의 청산을 결정하는 등 저효율 사업 구조조정, 비핵심 사업 매각도 추진하고 있다.

![학폭의혹 김유진PD·강승현 '사실을 떠나' 사과or반박, 모두 '후폭풍' [SE★이슈]](https://img.sedaily.com/Web/Level/2020/04/1Z1L47NQVD_GL_119686_m.jpeg)

![[SE★현장] 최강희X김지영X유인영 '굿캐스팅'? 아니죠 "레전드 캐스팅입니다"(종합)](https://img.sedaily.com/Web/Level/2020/04/1Z1KOPGULE_GL_119657_m.jpeg)

![[Mr.쓴샤인]'본 어게인'이 '본 어게인' 해야 할 것 같은데](https://img.sedaily.com/Web/Level/2020/04/1Z1K929W93_GL_119628_m.jpg)

![[SE★현장]'K-밥 스타' 김숙X이영자 "다이어트에 지친 아이돌, 우리에게 오라"(종합)](https://img.sedaily.com/Web/Level/2020/04/1Z1K8NFPJQ_GL_119626_m.jpeg)

!["6만6천원에 모십니다" 은퇴 번복 박유천, 팬클럽 가입비·화보집 논란[SE★이슈]](https://img.sedaily.com/Web/Level/2020/04/1Z1K89DCS9_GL_119627_m.jpeg)

![[SE★VIEW]'더 킹-영원의 군주' 출발은 약했다…'김은숙의 힘' 입증할까](https://img.sedaily.com/Web/Level/2020/04/1Z1JSH2I25_GL_119582_m.jpg)

![[SE★현장]'본 어게인' 진세연 "대본 아니라 소설 읽는 느낌, 너무 재미있었다"](https://img.sedaily.com/Web/Level/2020/04/1Z1JSG1C28_GL_119585_m.jpeg)

!["가방사주면 애인해줘?" 언제적 이야기…'부부의 세계' 폭행·성성품화 논란 [SE★이슈]](https://img.sedaily.com/Web/Level/2020/04/1Z1JR617X9_GL_119571_m.jpg)